В потенциале криптовалют уже мало кто сомневается, и криптоактивы все чаще включаются в инвестиционные портфели. Однако любые инвестиции связаны с рисками. Рассмотрим ключевые концепции риск-менеджмента - диверсификацию и распределение активов.

Что такое диверсификация активов?

Диверсификация - это практика распределения инвестиций таким образом, чтобы влияние колебаний цены одного актива на весь портфель было ограничено. Эта практика призвана помочь снизить волатильность инвестиционного портфеля.

Один из способов сбалансировать риск и прибыль в инвестиционном портфеле - это диверсифицировать активы. Эта стратегия имеет множество сложных итераций, но в ее основе лежит простая идея распределения портфеля по нескольким классам активов. Диверсификация может помочь снизить риск и волатильность портфеля, потенциально уменьшая количество и серьезность неконтролируемых взлетов и падений. Однако диверсификация не гарантирует прибыль или убыток.

Что такое распределение активов?

Распределение активов - это самый основной и важный компонент инвестирования. Распределение активов - это процент вашего портфеля, инвестированного в разные активы (акции, облигации, денежные средства и криптовалюту). Распределение активов является основным фактором, определяющим степень риска вашего инвестиционного портфеля. Акции - это наиболее агрессивное вложение, облигации - промежуточный вариант, а наличные - самый безопасный способ вложения денег. Конечно, чем выше риск портфеля, тем выше и ожидаемая доходность.

Распределение активов, а не выбор времени на рынке, будет составлять примерно 90% инвестиционного дохода. Распределение, которое соответствует вашей терпимости к риску, поможет вам получить норму прибыли, необходимую для достижения ваших инвестиционных целей, при этом ограничивая волатильность.

Например, если вы определили, что 60% вашего портфеля должны быть вложены в акции, вам не следует вкладывать эти 60% в одну акцию. Следует распределить эти деньги между разными активами. Если говорить о криптовалютах, то около 70% следует вложить в криптовалюты с высокой капитализацией (BTC, ETH), 25% в криптовалюты со средней капитализацией и 5% в криптовалюты с низкой капитализацией.

Чтобы быть достаточно диверсифицированным, вы должны быть представлены в каждой из основных инвестиционных категорий.

Оптимизация современной теории портфеля

Современная теория портфеля (MPT), или модель Марковица, была введена в 1952 году. Используя среднее значение и дисперсию в качестве показателей доходности и риска, она рассматривает финансовые активы как диверсификаторы и оценивает их по вкладу в профиль доходности портфеля. MPT стремится определить оптимальные вес активов в портфеле, чтобы максимизировать доходность и одновременно минимизировать уровень риска.

Ключевым допущением MPT является неприятие риска инвестором. Следовательно, портфель с более высоким уровнем риска может быть выбран только тогда, когда он обеспечивает более высокую доходность. И наоборот, если инвестор хочет получить более высокую доходность, ему следует ожидать более высокого риска.

Доходность портфеля рассчитывается как сумма доходностей пропорционально взвешенных активов.

Дисперсия портфеля выражается как функция коэффициентов корреляции каждой пары активов в портфеле, их индивидуальной волатильности и веса. По формуле рассчитывается волатильность портфеля или риск.

Дисперсия всего портфеля зависит от корреляции между отдельными активами. Чем выше корреляция между парой активов, тем выше волатильность портфеля. Это соотношение позволяет получить диверсификационные преимущества с использованием некоррелированных активов.

Виды классов активов и стратегий распределения

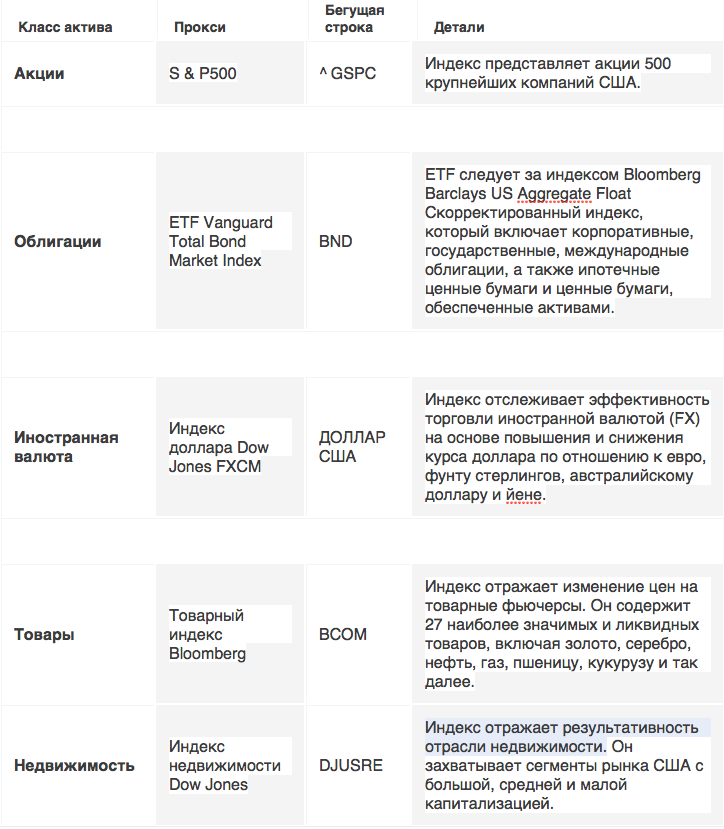

Традиционно существует 5 основных классов активов:

Стремительное развитие криптовалютного рынка добавило криптоактивы в этот список.

Со временем сила корреляций между этими классами активов меняется. Чтобы не складывать все свои инвестиции в одну корзину, важно иметь соответствующие стратегии распределения активов и диверсификации, а также понимать разницу между ними.

Учитывая стратегию распределения активов, инвестиционный портфель может иметь следующее соотношение категорий активов:

• 40% - акции

• 30% - облигации

• 20% - криптоактивы

• 10% - денежные средства.

Внутри портфеля стоит применить стратегию диверсификации, и распределить 20% криптоактивов:

• 70% - Bitcoin

• 15% - криптовалюты с большой капитализацией

• 10% - криптовалюты со средней капитализацией

• 5% - криптовалюты с малой капитализацией

После формирования портфеля, он требует постоянного анализа и наблюдения. При необходимости можно продать любой актив и приобрести новый в зависимости от положения на рынке.

Недостатки диверсификации

У диверсификации много плюсов. Однако есть и недостатки. Чем больше активов имеет портфель, тем больше времени на управление им может потребоваться и тем дороже, поскольку покупка и продажа множества различных активов влечет за собой более высокие комиссии за транзакции и брокерские комиссии. Если говорить более фундаментально, то стратегия расширения диверсификации работает в обоих направлениях, уменьшая как риск, так и прибыль.

Плюсы диверсификации

• Снижает риск портфеля

• Хеджирование от волатильности рынка

• Предлагает более высокую прибыль в долгосрочной перспективе

Минусы диверсификации

• Ограничивает краткосрочную прибыль

• Требует времени на управление

• Увеличивает комиссию за транзакции.

Подписывайтесь на ForkNews в Telegram, чтобы всегда оставаться в курсе последних новостей из мира криптовалют

Читайте также

Как правильно инвестировать в крипто-проекты?

Бум криптовалют у многих вызывает желание вложить часть своих денег в новые проекты. Когда цена BTC слишком высока и купить первую криптовалюту не представляется возможным, пользователи ищут более доступные и не менее доходные проекты. ICO, IEO или DeFi проекты, которые только выходят на рынок. Но как выбрать надежные? Есть несколько советов, которые позволят не прогореть!

ТОП-10 крипто кошельков в 2021 году

В современном мире криптовалюта идёт бок о бок с нашей повседневной жизнью. Именно поэтому появилось бесчисленное множество кошельков для хранения виртуальных монет. Сегодня мы рассмотрим самые надежные и удобные бумажники.